永续合约是什么?翻身还是爆仓地狱?新手必懂风险与玩法全解析

永续合约是币圈最具争议的槓杆工具,有人靠它翻身,也有人频频爆仓。本文用白话解析永续合约原理、槓杆与保证金机制、资金费率风险,并教你如何正确控管仓位与停损,帮助新手避开爆仓陷阱,理性参与合约交易。

永续合约是什么?为什么它和一般期货不一样

永续合约(Perpetual Contracts)是一种加密货币特有的衍生品交易工具。

交易者并不会买入真实的比特币或以太坊现货,而是押注价格未来的涨跌方向来获利。

永续合约 vs 传统期货(交割合约)

两者最大的差别在于:

- 永续合约没有到期日

只要保证金足够,仓位可以无限期持有 - 交割合约有固定结算时间

到期必须结算盈亏,无法继续持仓

正因为没有到期日,永续合约必须引入一套特殊机制——资金费率,来让合约价格长期贴近现货价格。

也正是这种设计,让永续合约成为当前币圈最灵活、同时也是风险最高的槓杆工具。

永续合约如何赚钱?做多与做空的本质逻辑

永续合约的获利方式非常简单:

赚取开仓价与平仓价之间的价差。

两种基本操作方向

做多(Long)示例:看涨就赚钱

假设你判断 比特币会涨:

- 开仓价:20,000 USDT

- 你选择 做多(Long)1 BTC

- 之后价格上涨到:22,000 USDT

- 你在 22,000 平仓

计算结果:

- 盈利 = 22,000 − 20,000 = +2,000 USDT

- 价格上涨 → 做多赚钱

做空(Short):看跌也能赚钱

假设你判断 比特币会跌:

- 开仓价:20,000 USDT

- 你选择 做空(Short)1 BTC

- 之后价格下跌到:18,000 USDT

- 你在 18,000 平仓

计算结果:

- 盈利 = 20,000 − 18,000 = +2,000 USDT

- 价格下跌 → 做空赚钱

这也是为什么在熊市中,合约交易者依然有机会赚钱。

但问题在于:方向看对 ≠ 一定赚钱。

真正决定你生死的,是接下来的三个核心机制。

永续合约三大核心机制解析

槓杆:收益放大器,也是亏损加速器

槓杆的本质,是用较少的本金,控制更大的仓位。

举个简单例子:

- 用 100 USDT

- 开 10 倍槓杆

- 实际控制仓位 = 1,000 USDT

如果价格上涨 10%:

- 现货只能赚 10 USDT(10%)

- 合约可赚 100 USDT(100%)

但反过来,如果价格下跌 10%,

你的 100 USDT 本金将直接亏光。

槓杆不会改变胜率,只会放大结果。

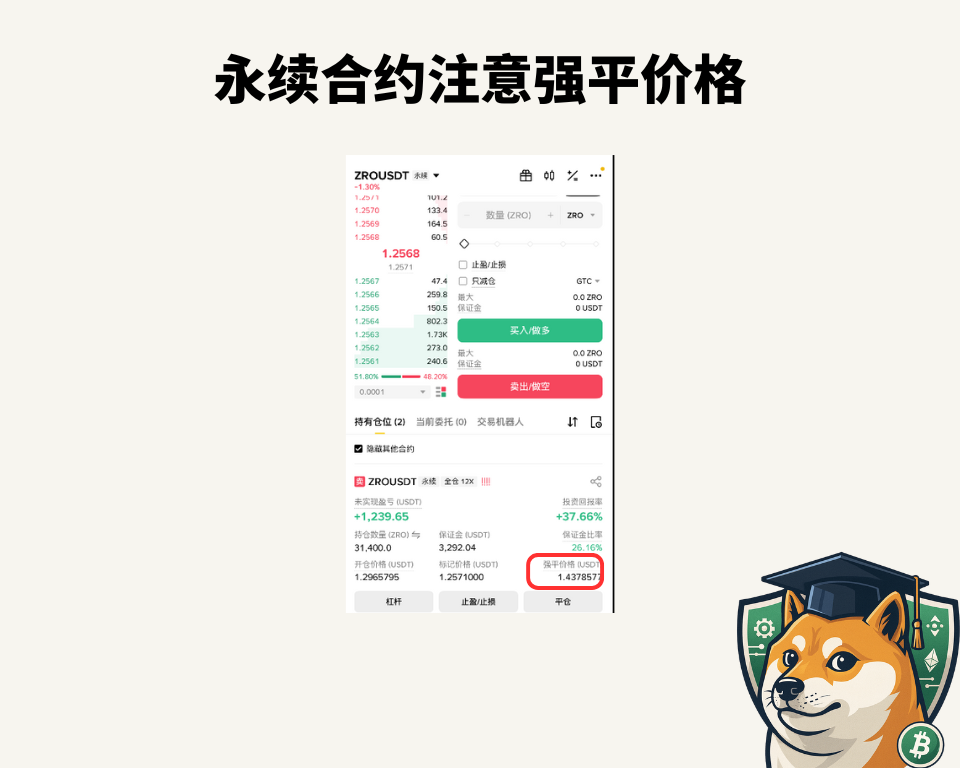

保证金与爆仓:新手最常死在这里

永续合约采用的是保证金制度,核心分为两种:

- 开仓保证金(Initial Margin)

你投入的本金 - 维持保证金(Maintenance Margin)

系统要求最低必须维持的资金水位

什么是爆仓?

当你的账户权益 低于维持保证金要求 时,

系统会自动帮你强制平仓,也就是俗称的「爆仓」。

举例说明:

- 你用 100 USDT

- 开 10 倍槓杆做多

- 实际仓位 = 1,000 USDT

当价格下跌约 10% 时,

你的初始保证金已经完全亏损,系统就会提前清算仓位。

现实中,交易所通常会在你还没归零前就平仓,

这是为了防止交易所本身承担风险。

这也是为什么很多新手会觉得:

「明明还没到我的停损价,就被爆仓了」

资金费率:长期持仓的隐形杀手

由于永续合约没有结算日,

市场必须透过资金费率来让合约价格贴近现货价格。

基本规则是:

- 资金费率为正 → 多单付费给空单

- 资金费率为负 → 空单付费给多单

- 通常每 4/8 小时结算一次

不少交易者都有类似经验:

明明方向判断正确、价格确实上涨,

但最后扣掉持续支付的资金费率后,几乎没赚到钱,甚至由盈转亏。

实用补充:

在进场前,建议先到 Coinglass 查询各大交易所的历史资金费率数据,

观察某个交易对是否长期处于高资金费率状态,这对于判断「是否适合长持合约仓位」非常关键。

永续合约的三大真实风险

风险一:爆仓风险(方向看对,也可能一毛没赚)

很多新手会以为:「只要方向看对,就一定能赚钱。」

但在永续合约中,这是最危险的误解之一。

由于槓杆会放大价格波动,

即使你最终判断的方向是正确的,只要中途回调幅度过大,也可能先被爆仓出局。

风险二:看错趋势(方向错误 + 没纪律 = 放大亏损)

合约交易放大收益的同时,也会放大错误判断的代价。

如果方向看错,又没有严格执行停损:

- 小幅波动 → 巨额亏损

- 情绪扛单 → 加速爆仓

合约市场不会给你「等解套」的机会,

一旦保证金不足,系统会直接帮你结束这笔交易。

风险三:资金费率与时间成本(慢性出血)

长期持有永续合约仓位,

不仅要承受价格波动风险,还要持续支付资金费率。

持仓时间越久,

资金费率就越像慢性出血,一点一点吃掉你的利润。

这也是为什么不少交易者会说:合约不是不能做,而是不能乱做。

永续合约槓杆开几倍才合理?正确思维是这样

手最常问的问题是:「我应该开几倍槓杆?」

但真正正确的问题,其实是:我愿意为这一笔交易,最多亏多少钱?

下面我们用一个实际例子来说明正确思维。

第一步:先确定账户总资产

假设你的账户总资产是:10,000 USDT

第二步:设定单笔最大可承受亏损

假设你是偏保守型交易者, 决定 每一笔交易最多只亏 1% 的总资产。

- 最大可承受亏损 = 10,000 × 1% = 100 USDT

这一步非常关键,它决定你“最坏情况”会损失多少,而不是你能赚多少。

第三步:设定停损区间

假设你判断 ETH 会上涨,打算做多:

- ETH 开仓价:1,000 USDT

- 停损价:900 USDT

这代表:价格下跌 100 USDT,跌幅 = 10%

第四步:反推合理仓位大小

我们已知:

- 仓位若下跌 10%

- 你最多只能亏 100 USDT

那么可以反推:

- 仓位总价值 = 100 ÷ 10% = 1,000 USDT

第五步:最后才决定槓杆倍数

现在才轮到槓杆登场:

- 如果你用 5 倍槓杆(5x)

- 实际需要投入的保证金 = 1,000 ÷ 5 = 200 USDT

如果你用 10 倍槓杆(10x):

- 实际保证金 = 1,000 ÷ 10 = 100 USDT

重点来了:

槓杆大小,只是影响你要押多少本金,真正决定风险的,是仓位大小和停损距离。

爆仓比例怎么算?一行公式快速估算

在简化情况下,永续合约的爆仓反向波动幅度,可以用下面这个公式快速估算:

爆仓反向波动百分比 ≈ 1 ÷ 槓杆倍数

套用举例说明

| 槓杆倍数 | 价格反向波动约多少会爆仓 |

| 2x | 50% |

| 5x | 20% |

| 10x | 10% |

| 20x | 5% |

| 50x | 2% |

| 100x | 1% |

举例来说:

- 开 10 倍槓杆(10x) 价格只要反向波动约 10%,就可能爆仓

- 开 20 倍槓杆(20x)价格反向 5%,就可能被强制平仓

真正情况往往是:价格还没到公式算出来的比例,就已经被提前爆仓了,建议开5倍以下杠杆。

下一步怎么开始?

如果你已经理解了永续合约的槓杆、爆仓、资金费率与风险逻辑,

下一步最重要的,不是马上重仓实战,而是——把正确的操作流程跑熟。

帮你整理了一篇更偏「实操向」的完整教学文章:

《2025 最新|币安合约交易全流程教学:从入门下单到风控技巧》

这篇内容会手把手带你了解:

- 如何在 币安 正确开通合约账户

- 下单界面每一个参数该怎么设(市价 / 限价 / 槓杆 / 保证金)

- 实战中如何搭配停损,避免「方向对却被洗出场」

如果你还没有注册币安账户,强烈建议在注册时直接输入推荐邀请码:

【DIGITALASSET】, 即可享有: 20% 手续费折扣 + 4 大专属福利!

对长期或高频交易者来说, 手续费差异会在时间中拉开非常明显的成本差距。

结语:永续合约不是捷径,而是放大你实力的工具

永续合约不是赌博,也不是一夜暴富的捷径。它是一把会放大你认知、纪律与情绪的金融工具。

用得好,它能提升资金效率;用不好,它会加速你离开市场。

最重要的不是赚得快,而是活得久。

建议你:

- 从小仓位开始

- 使用低槓杆练习

- 建立停损与风控习惯

延伸阅读:

2025 最新|币安合约交易全流程教学:从入门下单到风控技巧

币安新手教学|现货交易怎么操作?最常见两种下单方式

加密狗学院致力于提供专业、易懂的加密货币与投资理财知识。欢迎持续关注我们,共同探索数字资产的无限可能。