AAVE币是什么?2026 DeFi 借貸龙头终极解析

AAVE 是什么? 为什么它能在 DeFi(去中心化金融)的世界里稳坐借贷一哥的宝座,即便在熊市也屹立不倒?

如果你把 DeFi 看作一个摆脱了传统实体银行束缚的金融世界,那么 AAVE 就是这个新世界里最大的去中心化银行。在这里,不需要查征信,不需要看银行经理的脸色,只要你有资产,就能通过智能合约实现存取款和借贷。

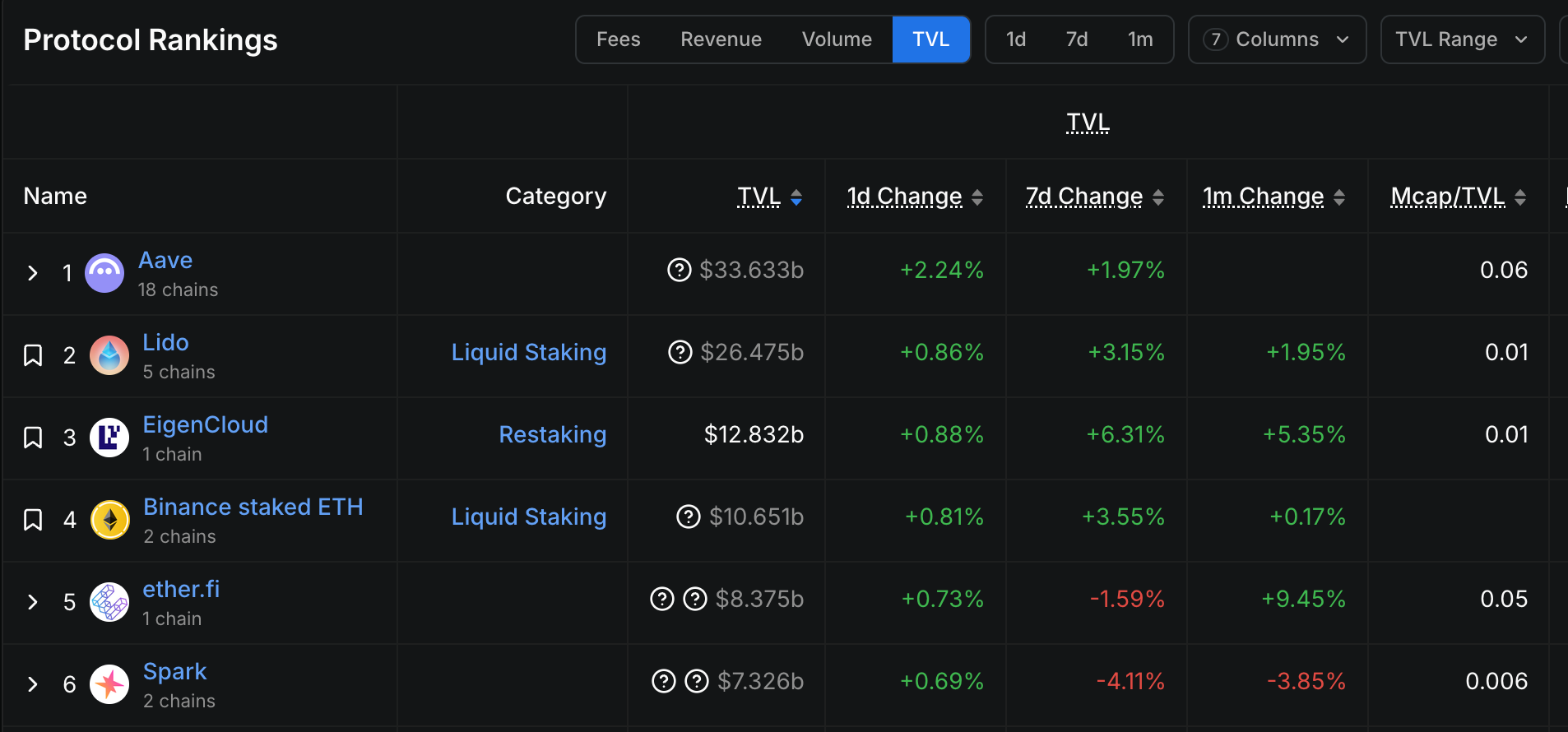

截至 2026 年初,AAVE 的总锁仓量(TVL)已经突破 300 亿美元,稳居全球第一大 DeFi 协议。但回顾刚刚过去的 2025 年,AAVE 也并非风平浪静,尤其是年底爆发的一场关于品牌主权的内讧,让整个社区吵翻了天。

本文将从AAVE是什么这核心切入,深入复盘其底层的赚钱逻辑,并深度解析那场可能改变 AAVE 命运的治理风波。

AAVE币是什么?

AAVE 是目前加密圈公认的 DeFi 借贷龙头协议。简单说,它就是一个建立在区块链上的自动化银行。

AAVE的前身其实叫 ETHLend,早在 2017 年就诞生了。2018 年,团队将其更名为 Aave(芬兰语意为幽灵),寓意着打造一个透明、公开但又无处不在的去中心化金融体系。

核心亮点:

- 多链部署:不仅在以太坊(Ethereum)称王,还覆盖了 Base、Avalanche、BNB Chain、Optimism 和 Arbitrum 等主流公链。

- 资产丰富:支持 BTC、ETH、USDC、USDT 等超过 30 种主流资产的借贷。

- 江湖地位:根据 DefiLlama 数据,AAVE 掌管着超过 300 亿美元 的资金,是 DeFi 领域的绝对巨头。

而 AAVE币($AAVE) 则是这个庞大帝国的权杖(治理代币),持有它,你不仅能分红(质押收益),还能决定这个帝国的未来(治理投票)。

AAVE 协议到底怎么运作?

AAVE 的运作逻辑其实不复杂,核心就三块:

1. 流动性池(Liquidity Pool):资金的大水塘

- 存款人:把钱(比如 USDC)存进池子,拿到凭证(aToken,如 aUSDC)。这钱不是白存的,每一秒都在自动产生利息。

- 借款人:想借钱?先抵押。比如你押了 1 个 ETH,就能按比例借出 USDC。这叫超额抵押,保证了池子不会坏账。

2. 利率模型:随行就市

AAVE 的利率不是固定的,而是动态调整的:

- 资金使用率高(借钱的人多):利率自动飙升,鼓励大家多存钱,少借钱。

- 资金使用率低(钱闲置多):利率自动下降,以此吸引大家来借钱。

3. 闪电贷(Flash Loans):黑科技

这是 AAVE 最具创新的功能。允许你在不需要任何抵押品的情况下借出巨额资金,前提是:你必须在同一个区块(几秒钟内)把钱连本带利还回来。如果你还不上,这笔交易就会被回滚,仿佛从未发生过。

AAVE币基本面数据表(2026 最新版)

| 项目资讯 | 内容 |

| 名称 | Aave |

| 币种代号 | $AAVE |

| 市值 | 约 23亿美元 |

| 完全稀释估值(FDV) | 约 24 亿美元 |

| 市值排名 | #37(依 CoinMarketCap 排名) |

| 所属赛道 | DeFi 借贷龙头 / DAO 治理 |

| 流通供给量 | 约 1531 万颗(95% 已流通) |

| 总供给量 | 1600 万颗 |

| 官方推特 | https://x.com/aave |

(数据截至 2026 年 1月)

收益解析:存款利息与质押回报

在 AAVE 协议中,用户获取收益主要通过两种途径:存款理财与质押 AAVE。

1. 存款收益(Supply APY)

用户将资产存入 AAVE 流动性池,即可成为流动性提供者并赚取利息。

以 2026 年 1 月 Ethereum 主市场的真实数据为例,主流资产的年化收益率(APY)如下:

注:相较于传统银行的定期存款,AAVE 提供了更高的资金灵活性(随存随取),且利息采用区块结算,即时到账。

2. 质押 AAVE 获取奖励(安全模组)

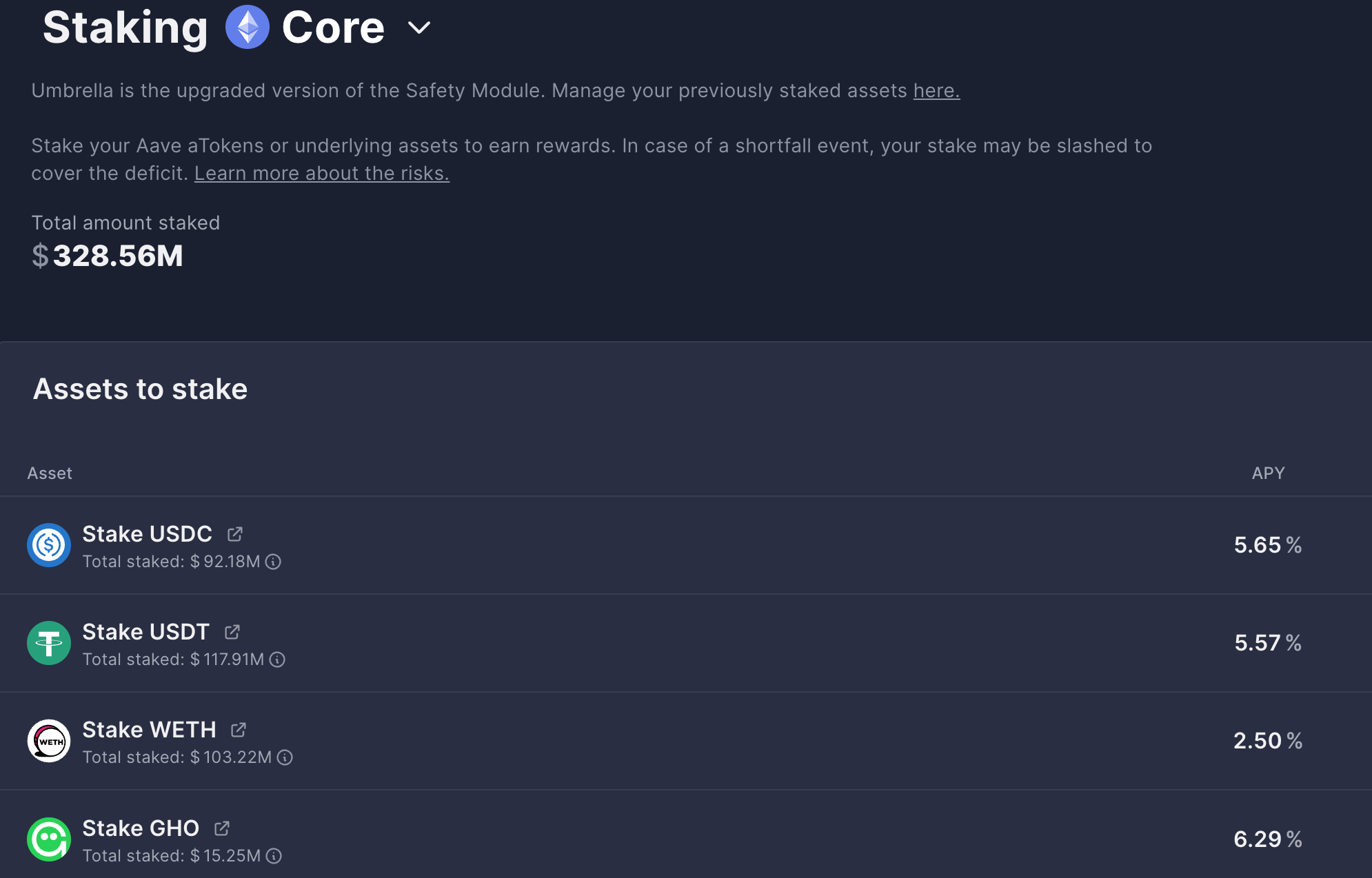

持有者可将AAVE币质押至协议的安全模块(Safety Module),以换取协议分红。

- 收益率:当前年化收益率(APY)约为 4-6%。

- 风险提示:安全模组本质上是 AAVE 的保险基金。若协议发生极端流动性危机或坏账,质押的资产将被用于填补赤字。这是获取超额收益所必须承担的风险溢价。

- 机制升级:2025 年 6 月,Aave 推出了全新的 Umbrella 安全模组。该机制实现了风险隔离,例如 USDC 资金池若出现坏账,仅由对应承保 USDC 的资金池承担,有效防止了系统性风险的蔓延。

风控机制:抵押品与清算参数

AAVE 能活这么久,靠的是严苛的风控。

新手借钱前一定要看懂这三个参数(以 USDC 为例):

- 最高借贷价值(Max LTV)75%:你存 100 块,最多借 75 块。

- 清算阈值(Liquidation Threshold) 78%:如果抵押品跌了,或者债务涨了,导致你的债务比例超过 78%,系统就会强制卖你的抵押品还债。

- 清算惩罚(Liquidation Penalty)4.5%:被清算时,不仅要还钱,还要额外罚款 4.5% 给清算人。

提示:玩 DeFi 借贷,永远不要把杠杆拉满,留足安全垫,否则一根针插下来你就没了。

融资背景与投资机构

AAVE 自 2017 年成立以来,备受一级市场青睐,累计融资总额约 4,870 万美元。其投资方阵容涵盖了加密货币领域最顶尖的风险投资机构与流动性做市商,这些机构不仅提供了早期资金,更在协议治理与流动性引导上发挥了关键作用。

核心投资机构包括:

- Framework Ventures 与 ParaFi Capital:DeFi 赛道的资深专业基金,长期深度参与协议治理。

- Blockchain Capital:历史悠久的顶级区块链风投,以长期价值投资著称。

- Standard Crypto 与 Blockchain.com Ventures:在战略合作与市场拓展方面提供了重要支持。

- 此外,投资方还包括 DeFiance Capital、Ribbit Capital、DTC Capital 等知名机构。

资本结构分析: 经过多年的市场洗礼,早期投资机构的代币大部分已完成解锁并进入流通。目前 AAVE 的筹码结构已呈现高度去中心化的特征,不再受单一资本方控制,这大大提升了协议在面对市场波动时的韧性与抗操纵能力。

2025 年底的治理内讧

2025 12 月中旬,本该是庆祝 SEC 结束对 Aave 协议四年调查的喜庆时刻,Aave 社区却因为一场关于谁拥有 Aave的纷争吵得不可开交。

导火索:消失的 20 万美元

一切始于一个不起眼的前端更新。12 月 4 日,开发公司 Aave Labs 将官网的交易功能从 ParaSwap 切换到了 CoWSwap。这本是个技术优化,却被眼尖的社区成员 EzR3aL 发现了端倪:为什么这笔交易手续费没有进 DAO 国库,而是流进了 Aave Labs 的公司账户? 根据链上数据,光是一周内就有至少 20 万美元的收入分流了。算下来,Aave DAO 一年可能因此损失 1000 万美元。 面对质疑,Aave Labs 的态度很强硬:协议是大家的,但前端界面是我们公司运营的产品,这钱该归我们。”

矛盾升级:宫斗剧上演

社区炸锅了。12 月 16 日,前 CTO Ernesto 直接甩出一份治理提案,要求把 Aave 的品牌、IP、域名等所有权 全部移交给 DAO。这招很狠,相当于要从公司手里夺回“皇权”,彻底实现去中心化。

巨鲸砸盘 vs 创始人护盘

纷争很快从嘴仗变成了真金白银的博弈:

巨鲸出逃:持仓第二的巨鲸地址被吓坏了,连夜清仓 23 万枚 AAVE(约 3800 万美元),宁愿亏损 1300 万美元也要离场,直接把币价砸跌了 10%。

创始人进场:为了稳住局面(或者说为了增加反对票的权重),创始人 Stani 一周内狂砸 1480 万美元回购 AAVE。虽然他说是为了展示信心,但也被外界质疑是为了在即将到来的投票中保住公司的控制权。

结局:投票否决,但信任裂痕未愈

12 月 26 日,这场备受瞩目的投票结果出炉:55% 反对,41% 弃权,仅 3.5% 支持。 提案虽然没过,Aave Labs 保住了品牌控制权,但高达 41% 的弃权票说明了社区的失望——大家不想站队,只是对这种混乱感到心累。

笔者点评:这不仅仅是 Aave 的家务事,更是整个 Web3 行业的缩影。当去中心化协议(DAO)做大后,如何平衡开发公司(Labs)的商业利益与持币者(Holder)的权益,依然是一个无解的难题。

安全拷问:AAVE 是诈骗吗?

AAVE 经历了多轮牛熊转换,是经过时间检验的 DeFi 基础设施,不是诈骗。

- 代码审计:OpenZeppelin、PeckShield 等顶级安全公司常年盯着。

- 去中心化:借贷、清算全靠代码自动执行,没有“挪用公款”的可能。

- 保险基金:安全模组里质押的 AAVE 就是最后的防线。

但安全不代表无风险。智能合约漏洞、预言机报价错误、极端行情导致的连环清算,依然是 DeFi 玩家必须面对的潜在风险。

AAVE币怎么买?合规入场渠道

AAVE 是主流蓝筹币,流动性极佳。为了资金安全,建议首选头部大所:

- 中心化交易所(CEX):币安 (Binance)、OKX、Bybit。

- 去中心化交易所(DEX):Uniswap(适合老手)。

操作三步走:注册大所账号 -> C2C 买入 USDT -> 现货交易买入 AAVE。

【延伸阅读】

结语::AAVE 的护城河与未来

AAVE 就像是 DeFi 世界的高盛。它的护城河极深:拥有流动性霸权(TVL 全球第一)、极强的技术迭代能力(从 V2 到 V3),以及覆盖全网的多链布局。

2026 年看什么? 重点关注 GHO 稳定币 的市场份额能否扩大,以及 Umbrella 安全模组 能否彻底解决坏账风险。

笔者最后要厘清一个逻辑:

- 如果你追求的是稳健的现金流,那么直接使用 AAVE 协议存入稳定币或 ETH 赚取利息,是最佳选择;

- 但如果你是看好 AAVE 作为 DeFi 基础设施的护城河与长期垄断地位,那么配置 AAVE 代币,是参与这场去中心化金融变革的正确方式。

【延伸阅读】

2025 最新|币安新手教程 5 分钟注册币安账号,立享 20% 手续费优惠

2025 最新|币安理财产品全攻略,持有加密货币也能打造被动收入

加密狗学院致力于提供专业、易懂的加密货币与投资理财知识。欢迎持续关注我们,共同探索数字资产的无限可能。